・ふるさと納税をしたいけど、確定申告とワンストップ特例の違いをちゃんとわかっていない。

・そもそもワンストップ特例って何?

・自分はどっちにしたらいいの?

ふるさと納税を始めた時に必ず引っかかるのは、「確定申告とワンストップ特例のどちらがいいの?」という疑問です。

私も初めてふるさと納税をしたとき、この2つの違いがわからず不安でした。しかし、やっていくうちにその特徴がわかり、今ではスムーズに手続きを済ませることができています。

そこでこの記事では、

- 確定申告とワンストップ特例の6つの違い

- それぞれのメリット、デメリット

- 私のやり方

までまとめて解説します。

この記事を読めば、確定申告とワンストップ特例の違いや、自分がどちらを選択すればいいのかが丸わかりです。

確定申告とワンストップ特例の6つの違い

確定申告とワンストップ特例は、大きくこの6つが違います。

- 控除申請の仕方

- 申請回数

- 申請時期

- 控除のされ方

- 寄付できる自治体の数

- 対象となる人

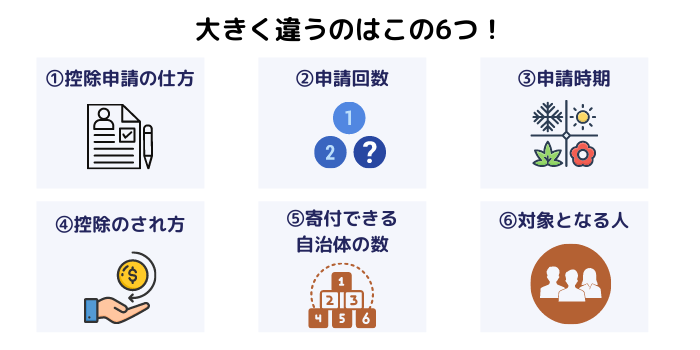

控除申請の仕方

1つ目は控除申請の仕方です。

簡単に言うと、自分で税務署に申請するか、寄付先の自治体に申請するかの違いです。

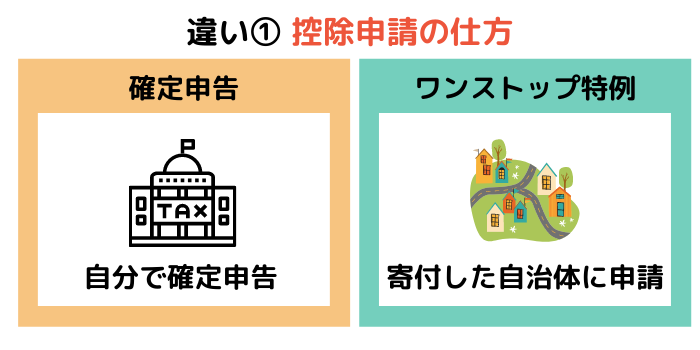

ふるさと納税では、控除を受けるために、寄付金額を税務署に申告しなければなりません。

この申告の流れが違います。

このようなイメージです。

確定申告では、自分で自治体の税務署に申告せねばなりません。

一方、「ワンストップ特例制度」だと、確定申告の必要はありません。

ワンストップ特例は、申請書と必要書類を寄付先の自治体に返送するだけです。

寄付先の自治体が自分の住んでいる自治体と連携してくれるため、自分で確定申告をせずに済みます。

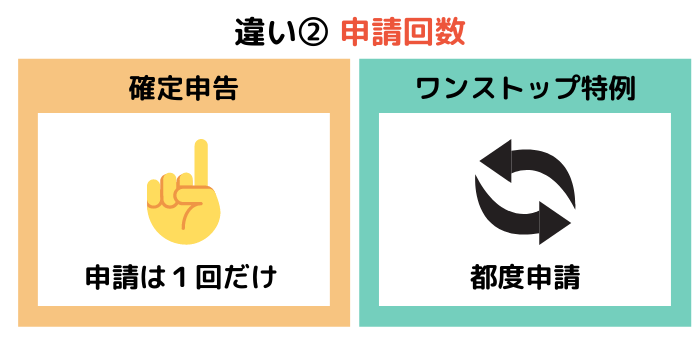

申請回数

2つ目の違いは、申請回数です。

確定申告は、1度だけ行います。

3自治体に寄付をしたとしても、申告はまとめて1回でできます。

一方、ワンストップ特例は、ふるさと納税をするたびに申請をします。

3自治体に寄付をした場合、3回申請する必要があるということです。

このように、1度にまとめるか、都度申請するかの違いがあります。

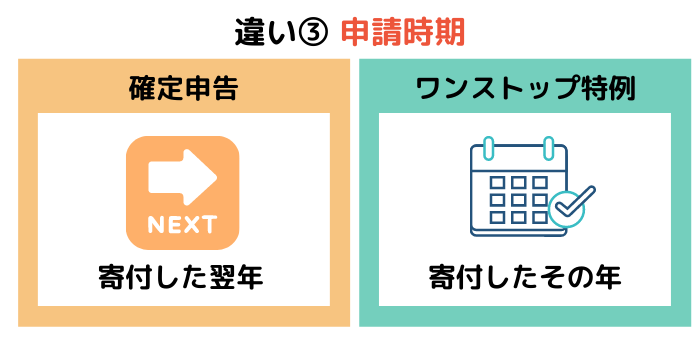

申請時期

3つ目は申請時期です。

確定申告は、ふるさと納税の翌年2月16日から3月15日までの間に確定申告を行い、所得税を納付することが原則です。

2022年にふるさと納税をした分は、2023年2月16日から3月15日の間に確定申告をするということです。

一方、ワンストップ特例は、ふるさと納税をしている年に申請をすることができます。

例えば、2022年5月に寄付をして返礼品を受け取ったとします。

そして、受け取り次第、ワンストップ特例の必要書類を自治体に返送して申請を完了させることができます。

このように、確定申告は翌年に申請するのに対して、ワンストップ特例はふるさと納税をしている年に申請を完了できるという違いがあります。

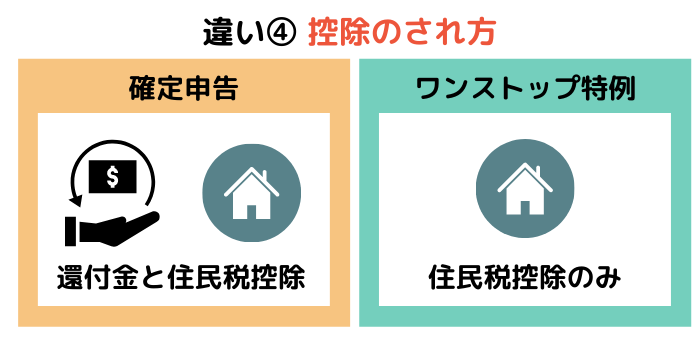

控除のされ方

4つ目は、控除のされ方です。

確定申告をした場合、所得税の還付金と住民税控除の2つに分けて控除されます。

ワンストップ特例だと、住民税の控除のみです。

ただし、住民税の控除のみと行っても、還付金の分を含む金額が控除されるため、どちらの方法でも控除金額に違いは出ません。どちらのほうが得なのかは気にしなくて大丈夫です。

ちなみに、所得税の還付金は、確定申告の際に指定した銀行口座に振り込まれます。

住民税の控除は、翌年の住民税から差し引かれます。

ワンストップ特例には還付金がないから、返金されているという感覚を掴みづらいかもしれないけど、翌年の住民税からきちんと引かれるから安心して大丈夫だよ。

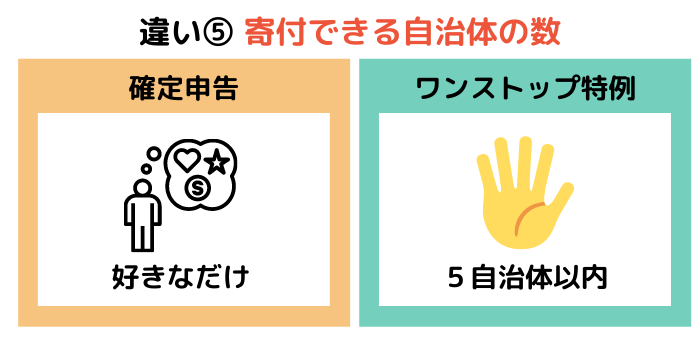

寄付できる自治体の数

5つ目は、寄付できる自治体の数です。

確定申告は、寄付できる自治体数に制限はありません。1つの自治体でも10の自治体でも構いません。

しかし、ワンストップ特例の場合は、5自治体以内と定められています。

もし、6自治体以上に寄付するなら、確定申告が必須になります。

このように寄付できる自治体の数にも違いがあります。

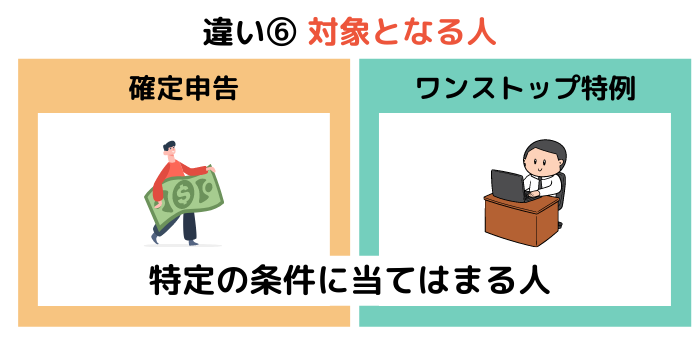

対象となる人

6つ目は対象となる人です。

特徴は分かってきたけど、自分はどちらの方法に選べばいいの?

と考えるかもしれませんが、選ぶ以前に、必然的にどちらかでないといけない人がいます。

なぜなら、それぞれに対象者となる条件があるからです。

確定申告が必要な人の条件は、ふるなびのサイトがわかりやすかったので引用します。

確定申告が必要な人

- 個人事業主

- 不動産収入がある

- 給与が2,000万円を超える

- 一定額(年末調整されなかった給与収入金額と給与所得と退職所得を除く各種所得金額との合計額が20万円以上)の給与所得が2つ以上の会社からある

- 給与所得は1つの会社からだが給与以外の副収入が20万円以上ある

- 医療費控除や住宅ローン控除などで税金の控除・還付を受ける

- 「ふるさと納税 ワンストップ特例制度」の申請期日に間に合わなかった

- 1年間で6自治体以上にふるさと納税をしている

(参照元:ふるさと納税サイト「ふるなび 」ふるさと納税の確定申告とは?のページより引用)

項目が多いですが、一つでも当てはまれば、確定申告が必須です。

ワンストップ特例を使える人の条件はこの通り。

- もともと確定申告や住民税申告をする必要のない給与所得者等であること

- 年間寄付先が5自治体以内の人

まだマイホームを購入していないサラリーマンなどが対象になる場合が多いでしょう。

一般的なサラリーマンでも「住宅ローン控除や投資の配当金控除などがあり、別の理由で確定申告が必要な人」は、ワンストップ特例を使えないので、注意しましょう。(先にワンストップ制度を始めていたとしても、確定申告が必要です。)

自分がワンストップ特例を受けられるのかわからない。

という人は、国税庁が公開している手引きの《ワンストップ特例の適用確認シート》を活用してみてください。「はい」「いいえ」に答えていくだけで、自分が対象となるかがわかります。

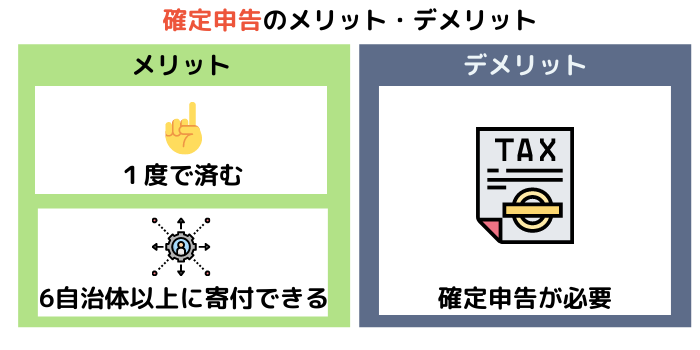

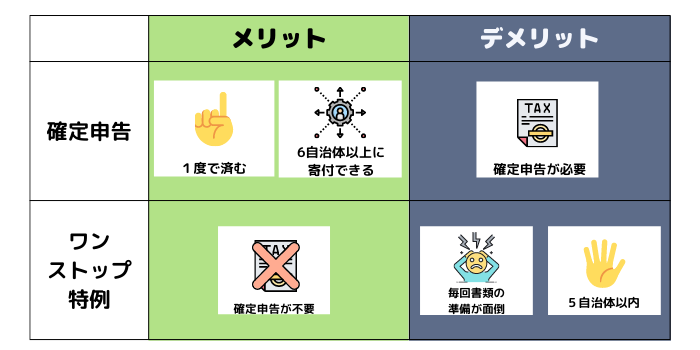

次にそれぞれのメリット・デメリットです。

確定申告のメリット・デメリット

・手続きが1回ですむ

・6自治体以上寄付できる

デメリット

・確定申告をしないといけない

確定申告のメリットは、手続きが1回で済むことです。

ワンストップ特例だと都度申請しなければならないのが手間ですが、確定申告は面倒ごとを1回で済ませられます。

また、6自治体以上に寄付できるのもメリットです。

ふるさと納税は、色々な自治体に寄付をして、その地域の様々な特産品を楽しめることが魅力の一つでもあります。

そのため、「自治体数を気にせず色々な返礼品を楽しみたい」という人にはメリットになります。

一方、確定申告をすること自体がデメリットになります。

心理的ハードルが高いという意味です。

特に確定申告をしたことがない初心者には、ここが最大のハードルとなるでしょう。

確定申告のやり方は、

- 税務署に行って申請書を提出する

- パソコンで書類を作成して郵送する

- オンライン確定申告システム「e-Tax」を使ってオンラインで提出する

の3通りがあります。

このどれかをするのがめんどくさそうだから、ふるさと納税をしない人がたくさんいます。

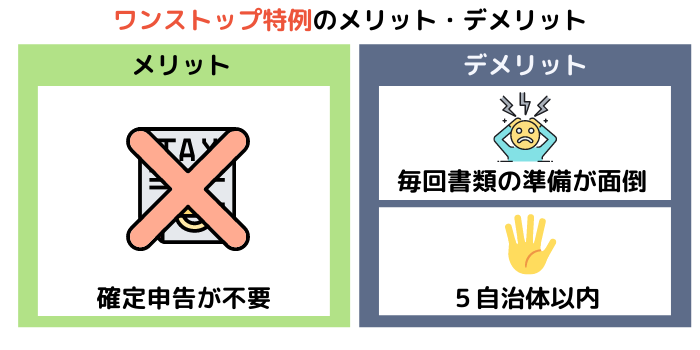

ワンストップ特例のメリット・デメリット

・確定申告をしなくてもいい

デメリット

・毎回書類を準備するのが面倒

・5自治体以内しか寄付できない

ワンストップ特例のメリットは、確定申告をしなくてもいいことです。

先述した通り、書類を郵送するだけなので、税務署に行く必要も、オンラインで申告する必要もありません。

一方、デメリットは、毎回書類を送付するのが面倒な点です。

ワンストップ特例では、寄付をするたびに申請が必要です。同じ自治体の返礼品を頼んだとしてもです。

その度に、申請書に記入したり、マイナンバーカードのコピーをとって郵送したりするのは結構、手間がかかります。

また、5自治体以内までにしか寄付できません。

色々な地域のふるさと納税を楽しみたい人にとっては、デメリットとなってしまいます。

ちなみに、1自治体に複数申し込んだ場合、カウントは1だよ。「5自治体以内」は「寄付回数5回以内」じゃないからね。

私のやり方

最後に、私のやり方を紹介します。

結論から言うと、私は確定申告派です。

なぜなら、

- 6自治体以上に寄付したいから

- 申請書を毎回送付するのが面倒だから

です。

私はたくさんの種類の返礼品をもらいたいのですよ。だから寄付先は、自然と6自治体以上になってしまいます。

去年はこれだけのものをゲットしました。

また、私は確定申告のやり方のうち、

- 税務署での申請

- スマホからオンラインでの申請

を経験したことがありますが、難なくできるレベルだと感じました。

なぜなら、税務署での申請は係の人が教えてくれるし、オンラインでの申請でも、国税庁のスマホ申告操作マニュアルがわかりやすいからです。最近は、国税庁がYouTubeで操作方法の解説動画も公開しています。

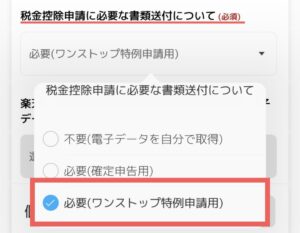

それを聞いても自分が5自治体以内におさまるか、6自治体以上になるか、まだわからないよ。

そういう心配がある人は、寄附をする際、ワンストップ特例申請書を要望しておくとよいでしょう。

ふるさと納税サイトで返礼品を依頼する際、ほとんど必ず「控除申請に必要な書類の送付」について確認されます。

(楽天ふるさと納税の注文画面の一例:クリックで画像を拡大)

申請書だけもらっておいて、5自治体以内におさまりそうなら、ワンストップ特例申請をすればいいですし、6自治体以上になったら確定申告をすれば問題ありません。

つまり、「初めからどちらかに決めておかないといけない!」ということはないのです。

実は、私も念のため、ワンストップ特例申請書を毎回取り寄せています。

ちなみに、申請書をもらいそびれても、ふるさと納税のサイトでダウンロードすることができるので心配しなくても大丈夫です。

まとめ:それぞれのやり方を理解して、ふるさと納税を始めよう!

今回は、確定申告とワンストップ特例の6つの違いとメリット、デメリットを解説しました。

違いとメリット・デメリットを理解したら、ふるさと納税を始めてみましょう!

ふるさと納税は、生活費の節約になると同時に暮らしを豊かにしてくれるメリットがたくさんあります。

ふるさと納税がなんで節約になるのかは、ふるさと納税が何で節約になるの?【節約方法も解説】で紹介しています。

また、楽天ふるさと納税を始めたい人は、【スマホで簡単】楽天ふるさと納税の始め方【4つの手順を徹底解説】を参考にしてみてください。

最後まで読んでいただき、ありがとうございました!