気になる銘柄を見つけたけど、その銘柄に株の投資すべきか、どう判断したらいいの?

投資を判断する際には、

- チャートのシグナルを見て値動きを予想する方法

- 財務諸表を読んだり、指標をみて予想する方法

などがあります。

しかし、正直、どれも初心者には難しいですよね。

私自身、チャート分析もできませんし、財務諸表も読めません。

それでも保有している個別株の9割以上はプラスになっています。

あるポイントだけ押さえて、判断しています。

そこで、この記事では、私が投資判断する時の4つのポイントを紹介します。

私が実際に保有するNTTの株の事例で説明していきます。

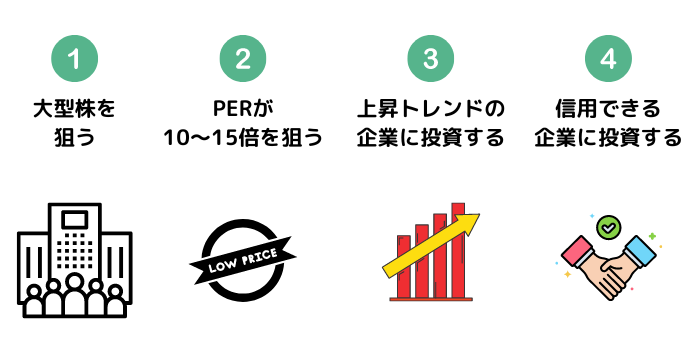

大型株を狙う

1つ目が、大型株を狙うことです。

東京証券取引所(東証)の「規模別株価指数」では、東証一部銘柄について時価総額と流動性が高い上位100位までの銘柄を大型株、400位までの銘柄を中型株、それ以外を小型株と位置づけています。

いわゆる、大企業やみんなが知っているような企業です。

なぜ大型株を選ぶのかというと、リスクをなるべく避けるためです。

どのようなリスクかというと、この2つです。

- 流動性リスク

- 倒産リスク

流動性リスク

流動性リスクは、その株の取引量が少ないというリスクです。

売買される量が少ないと、株価が上がらなかったり、売りたくても売れないといったことが起きます。

もともと人気がなく知名度の低い会社に起こりがちです。

その点、大型株は活発に取引される傾向にあります。

このような流動性リスクを避けるには、大型株のほうが安心できるということです。

倒産リスク

株式投資の最大のリスクは、投資した会社が倒産などで、株券が紙切れになることです。

つまり、価値がゼロになることです。

株券が紙切れになるなんてことあるの?

私自身、「そんなことがあるのか」と思っていたのですが、あります。

私の両親から「昔に投資した企業が倒産して紙切れになった」という体験談を聞きました。

身近にそんな目に遭った人がいて驚きましたが、株券が紙切れになることが本当にあると実感しました。

大企業も倒産の可能性はあるにせよ、そのリスクは中小株よりも小さくなります。

大型株に投資することで、「流動性リスク」「倒産リスク」を軽減できます。

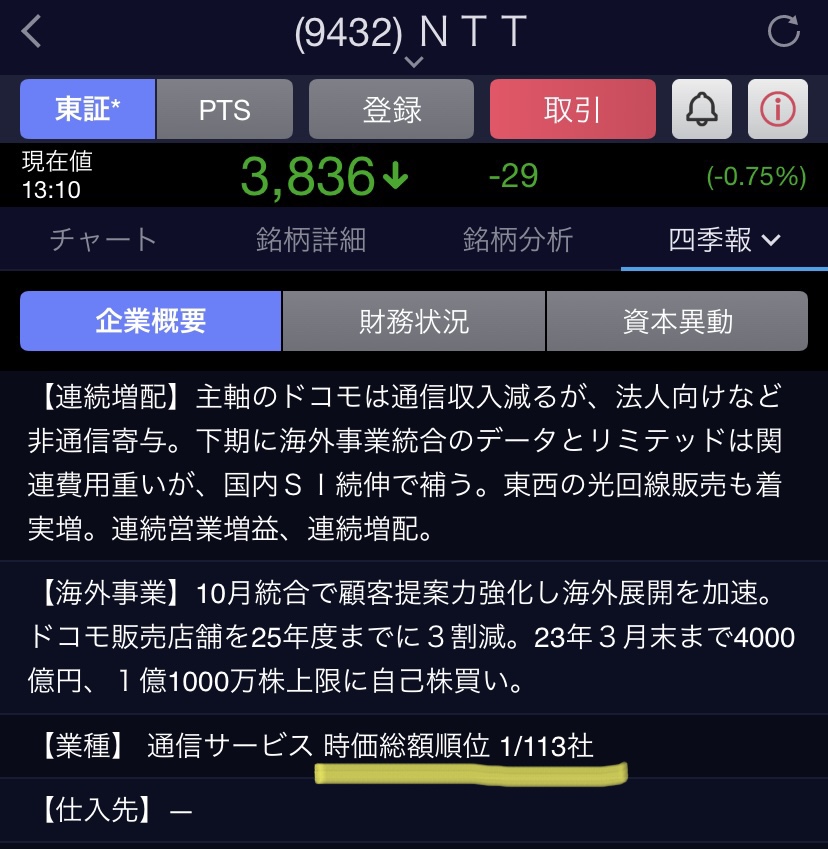

見るポイントとしては、時価総額ランキングです。

例えば、NTTは、通信サービスで時価総額順位1位となっています。

時価総額ランキングで企業の規模を見ています。

PERが10~15倍程度のものを狙う

2つ目は、PERが10~15倍程度のものを狙うことです。

PER(Price Earnings Ratio)とは「株価収益率」のことで、

PER(倍) = 株価 ÷ 1株当たり利益(EPS)

で算出されます。

簡単に言うと、株価が企業の収益に対して割安なのか割高なのかといった関係を示す指標です。

投資を判断する指標はPERの他にも、PBR、ROE、ROAなどたくさんあります。

私はPERを最も重視しています。

なぜなら、株価が割安の時に買いたいからです。

また、株式投資で避けたいことは、高値掴みです。株価が高い時期に買ってしまうことです。

高値掴みを避けるには、株価が割安な時期に買えばよいということになります。

割安なのかを知るための指標がPERです。

PERが低いほど割安、高いほど割高と判断できます。

一般的に、PERが10~15倍が割安の水準と言われています。

しかし、PERが低ければ低いほどいいということではありません。PERが低くても業績が悪い場合もありますし、自社株買いなどの要因で変動する場合もあるからです。

逆に、高いから買ってはいけないということでもありません。20倍以上だったとしても業績が伸びている可能性もあります。

そのため、PERが10~15倍を大きく外れた場合は、その業界の平均を調べたり、同じ業界の競合他社のPERを調べるようにしています。

指標を厳守して投資判断するわけではありませんが、目安を知っているだけでも、判断基準になり得ます。

NTTの予想PERは、11.42倍となっています。(2022年6月17日時点)

このような指標を見て判断します。

上昇トレンドの企業に投資する

3つ目は、株価のチャートが上昇している企業に投資することです。

株価が上がっているということは、その企業が期待されていることの表れだからです。

逆に、下降トレンドの時には投資しません。

例えば、100円ショップを展開する「セリア」は、他消費財小売の業界で時価総額5位。PER15倍ですが、チャートを見るとこのように右肩下がりになっています。

このような場合は、投資しません。

NTTは右肩上がりで、私は画像の黄色い丸で囲った時点で購入しました。

もし株価が下がったタイミングで買って、株価が上がれば大きな利益になります。

しかし私は、株価が底値を打っているのか私は判断できないため、その手法をとっていません。

高値掴みを避けたいと言っていなかった?

上昇トレンドだと高値掴みしてしまうんじゃないの?

その可能性はあります。

テクニックと感情の問題です。

もし、底値で買って高値で売りたいなら、チャート分析を勉強したほうが良いでしょう。

ただ、今回紹介する手法は、チャート分析のテクニックを持ち合わせていない前提です。

また、株価が下落している、つまり”成長が期待されていない”と判断されている企業に投資したいかどうかというと、そうではないでしょう。

感情面でも、上昇トレンドの企業のほうが安心できるというメリットがあるのです。

信用できる企業に投資する

4つ目は、信用できる企業に投資することです。

投資とは、未来に賭ける行為です。

その企業が成長すると期待するから、自分が汗水流して稼いだお金を投資するのです。

自分のお金が使われるわけですから、信用できる企業を選ぶのは大切なことですよね。

信用できるかどうか、次のような問いで判断しています。

- その企業は未来を明るくしてくれるか

- その企業は社会をよくしてくれるか?

- その企業の商品やサービスは使いやすいか?

- その企業の株価が低迷しても持ち続けていられるか?

私のスマホはまだ4Gで、5Gが徐々に浸透し始めたところなのに、新聞ではもう6Gの開発が話題になってたのです。

その時、「○Gというジェネレーションの進化はこれからも続くし、生活になくてはならないインフラになる。そんな大規模な基地局の開発を先駆けてやるのは、大手通信企業だろう」と考えました。

つまり、NTTは未来を良い方向に変えてくれると思ったのです。

株式投資は、銘柄を選ぶ際も、売買する際も、どのタイミングでも感情がつきまといます。

特に、買った直後に暴落が来ることもなきにしもあらずです。

その時に、初心者は評価額がどんどんマイナスになっていくことに耐えきれず、株を売ってしまいます。

すると、失敗体験と損失だけが残り、投資をやめてしまう事態になるのです。

そんな事態を避けるためにも、

- その企業の成長に期待できるか

- 少しくらいのマイナスでも長く投資し続けていられるか

を考えておくと、長期視点で保有でき、リターンを得やすくなると考えています。

情報をまとめて効率的に見る方法

この記事で紹介したような情報は、証券会社のアプリで閲覧できます。

株情報のまとめサイトでもチェックできますが、証券口座のアプリは

- チャート

- 企業概要

- 業績

- 関連ニュース

などがまとまっていて、効率的に調べられます。

私は4つの証券口座を持っていますが、SBI証券が最も使いやすいと感じています。

証券口座の開設は無料です。

投資をするかどうかに関わらず、まずは口座を開設して、情報を見ること自体に慣れることから始めるといいでしょう。

まとめ:自分が納得いく判断基準を持って投資しよう

今回紹介したのは、私のいち個人のやり方です。

人によっては、PBRやROEなどの指標を見たり、キャッシュフローを重視したりする人もいます。

「これさえ守れば絶対大丈夫」というものはありません。

特に、投資判断は他人のせいにはできないですから。

全て自己責任です。

だからこそ、自分が納得のいく判断基準を持つことが大切です。

「そもそもどうやって銘柄を選べばいいの?」

という人は、こちらの記事も参考にしてみてください。

https://pon-toushiblog.com/how_to_resarch_stock_brand/

最後まで読んでいただきありがとうございました!